五矿期货重庆营业部100倍杠杆炒股申请

报告要点

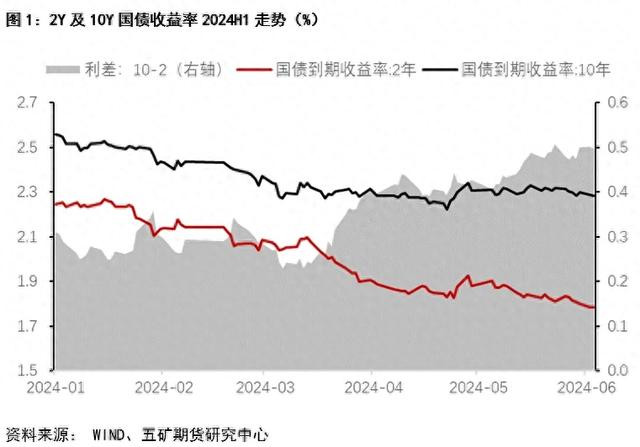

上半年走势复盘:上半年国债收益率走势以震荡下行为主。截止到6月4日,2、5、10、30年期的国债收益率分别为1.78%、2.07%、2.28%、2.54%,较去年末分别回落43.17BP、32.96BP、27.45BP、27.89BP,短端利率跌幅更大。进入三月份之后,央行多次向市场提醒长端利率超调风险,指导部分银行减少长债配置,加之地产等政策预期带来的部分影响,长端利率基本以震荡为主。但短端利率受央行限制政策影响较小,加之央行多次表态降准降息仍有空间,宽货币的预期一直存在,带动短端利率持续下行。

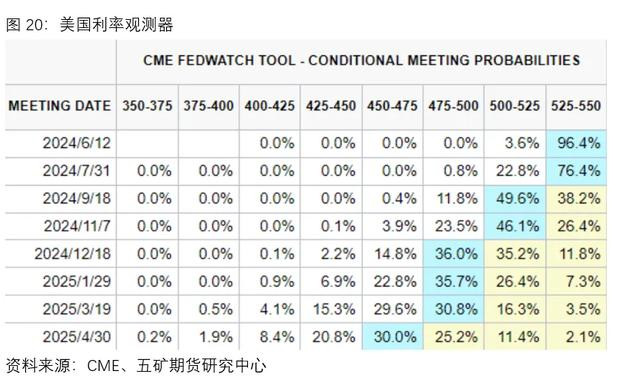

下半年展望:长端国债行情要突破当前的震荡格局,需有降准降息等进一步的货币动作,否则2.5%作为30年期超长国债的“央行底”将时刻提醒市场注意风险。预计随着美联储降息政策的落地,我国下半年仍有1-2次降息机会,从而带动国债收益率进一步下行,预计30年期国债收益率年底的目标点位在2.3%-2.4%区间。

一、基本面

上半年主要经济数据呈现弱复苏特征,以工业及出口(人民币计价)为代表的外需相关数据表现相对较好,其增速大于GDP增速,而内需相关消费及固定资产投资增速低于GDP增速,其中房地产仍是经济的主要拖累项。四月份中央政治局会议出台房地产“去存量、优增量”的政策,随后各地密集公布房地产优化政策,但从各类数据表现看,政策带来的边际增量相对有限。对比2016年的房地产去库政策,本轮库销比更高,去化压力更大。考虑到居民杠杆率在高位及就业市场的不景气,居民购房信心不足是影响市场复苏的主要因素,预计下一步政策重心将从提高居民收入入手。

本轮国内补库周期迟迟未来,导致供给长期大于需求。海外随着全球制造业PMI的反弹,正从去库周期进入补库周期,外需有企稳迹象,带动国内出口增速有所企稳。

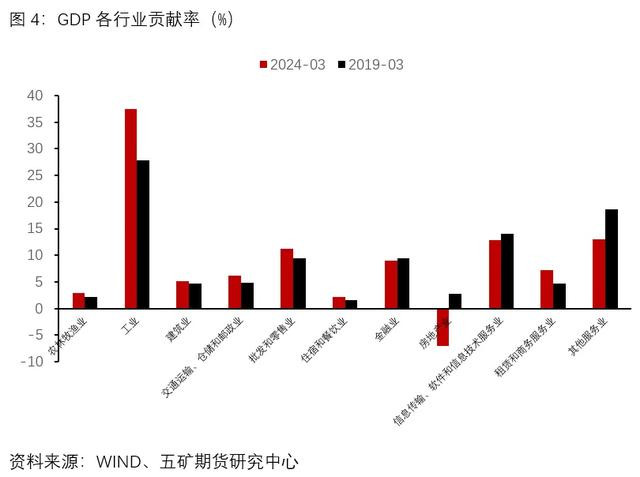

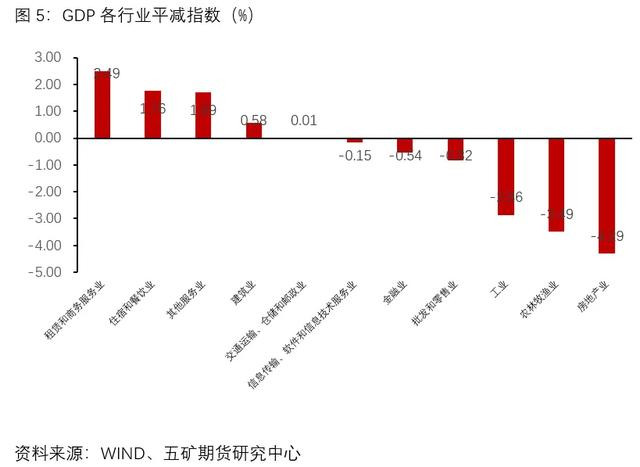

从行业看,房地产是GDP增长的最大拖累项,在2024Q1的GDP增速中,房地产贡献率-7.1%,相比疫情前2019Q1的2.70%,回落9.8%。工业贡献率则相比2019Q1增长9.65%,工业贡献率的增加数基本和房地产的减少数一致。但制造业的大幅增长也带来了部分产能的过剩,一季度工业GDP平减指数为-2.86%,基本和PPI的表现一致,也拖累了我国名义GDP的增长速度。此外和CPI表现相关的农林牧渔价格下跌也较为明显。

总体来说,本轮地产政策力度强于上一轮,主要体现在首付比例及利率下限方面。但部分政策仍不及上一轮,如契税减免,增值税免征年限、核心城市的限购限售等方面,不少政策仍未做出调整,预计后期会相关政策会有进一步放松。

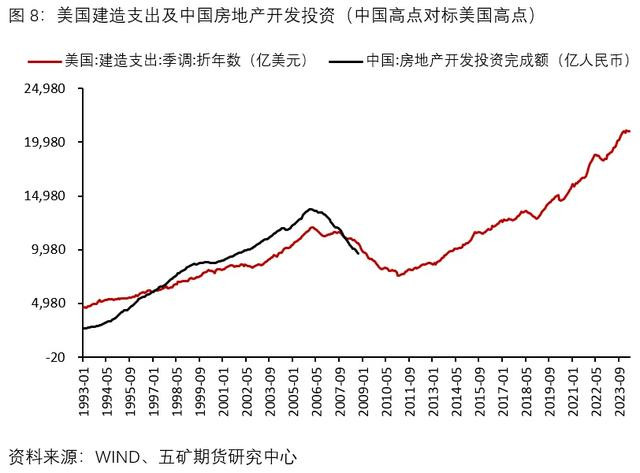

美国建造支出在2006年初见高点,2011年初见底企稳反弹,经历约五年时间,跌幅约37%。中国房地产开发投资额在2021年三季度见顶后,至今约2.75年,跌幅约30%。从调整时间上看,中国还较短,但从跌幅看,中国已接近美国房地产在2008年金融危机前后的跌幅。

而从新房销售套数来看,中美调整时间和投资支出差别不大,但美国当时跌幅约80%,如把当前位置和2021年三季度高点比跌幅约50%,和2016年高点比跌幅也接近80%。

二、流动性

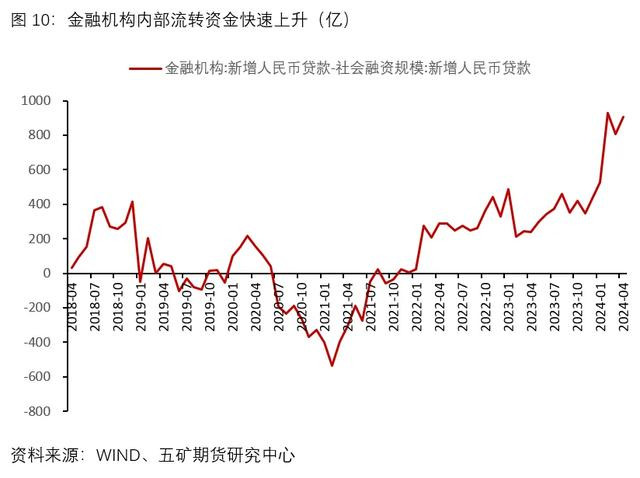

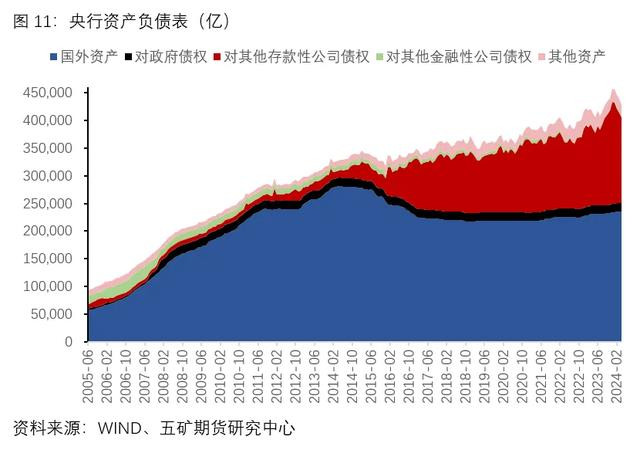

过去两年在金融系统间流转的资金快速增长,货币政策传导至实体经济的效率偏低。今年来央行多次表态要防空转和资金沉淀,在年初降准0.5%的背景下,大幅减少了公开市场操作的资金投放规模。截止到4月底,央行总资产规模较去年底减少2.85万亿。

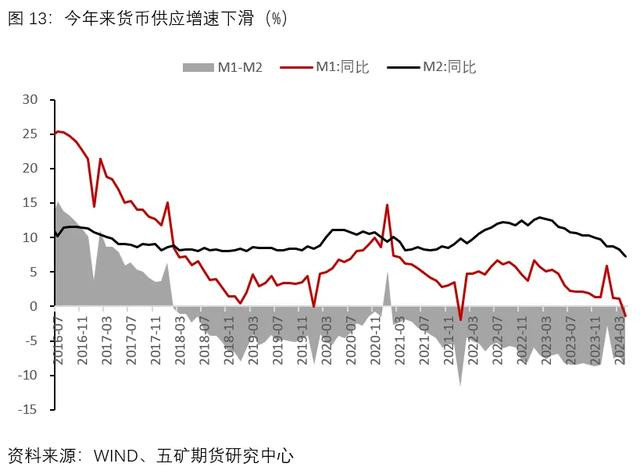

央行限制商业银行的手工补息操作,带来银行存款的快速减少,存款搬家至理财的规模增长较快,并进一步影响货币增速。

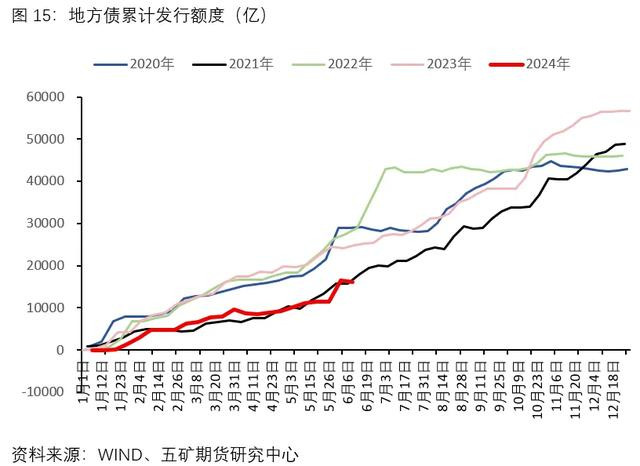

实体经济需求偏弱是社融增速下滑的主要原因,此外央行防空转及政府债发行节奏偏慢等原因也有一定影响。

今年央行公开操作投放较少,但银行间的 流动性并未受影响,波动总体较去年更为平缓,预计为银行间空转资金减少所致。此外今年万亿特别国债的发型节奏较为平均,对银行间的流动性冲击较小。

三、利率及汇率

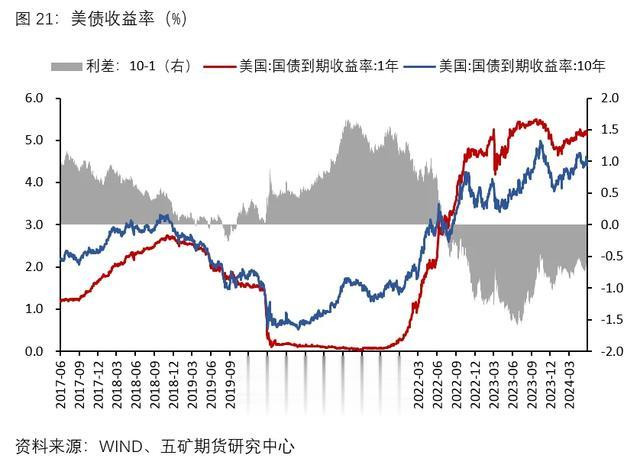

国内宽货币及弱现实带动长短端利率回落。

美债收益率高位震荡,相对有韧性的经济及通胀数据,导致2024年的降息力度不及预期。

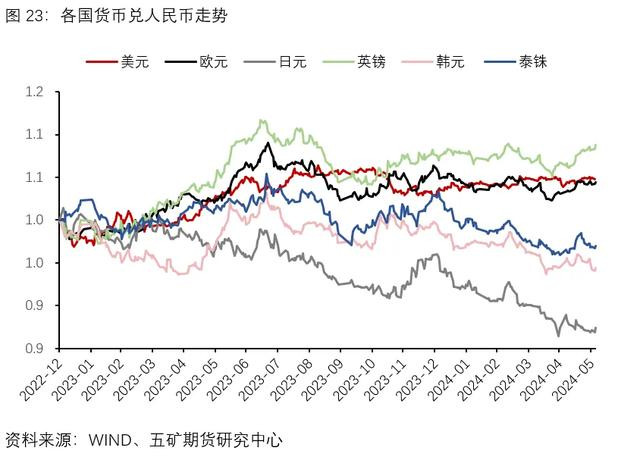

中美利差走势扩令人民币汇率承压,人民币兑欧美货币小幅贬值,对亚洲等国货币升值。

四、总结

1、上半年经济数据外强内弱,以房地产为代表的内需不足仍是经济的最现实写照。由于居民端杠杆率及就业市场不景气等掣肘,预计房地产政策带来的行业边际改善将有限,下一步政策的重点需从提高居民端收入入手。

2、央行“防空转及资金沉淀”是上半年市场的主旋律,从上半年的银行间流动性指标看,其平滑了市场的波动。预计随着相关政策的持续落地,未来社融及货币增速将有所回落。而特别国债的发型由于节奏相对平缓,对市场流动性的影响有限。

3、上半年利率端出现牛陡走势100倍杠杆炒股申请,央行多次喊话“长端利率下行过快风险”,并指导部分银行降低超长国债的购买规模。预计下半年长端利率在降息政策落地前,央行的“利率底”仍将影响市场。但考虑到弱现实及美联储降息的落地,预计下半年我国将有1-2次降息机会,30年期国债收益率年末区间看2.3%-2.4%。